备考2020年税务师考试的考生们,福利来啦!考呀呀会计资讯今天给大家整理了2020年税务师《税法二》考点_应纳税所得额的计算(3),希望可以帮助到大家备考顺利哦!

【内容导航】

应纳税所得额的计算3

【所属章节】

本知识点属于《税法二》第一章-企业所得税

【知识点】应纳税所得额的计算3

应纳税所得额的计算3

二、企业接收政府和股东划入资产的所得税处理

1.企业接收政府划入资产的企业所得税处理

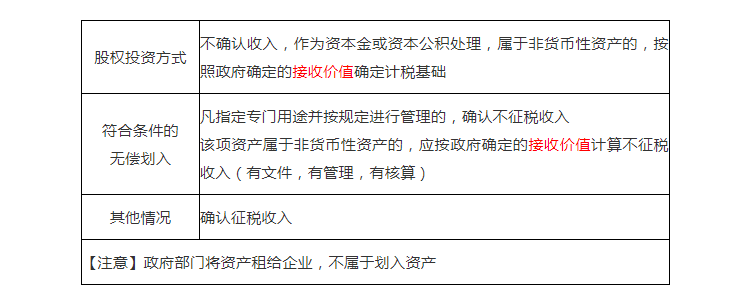

县级以上政府及其部门划入企业的资产,根据划入方式,所得税有三种处理方式:

2.股东(政府之外的主体)划入资产的所得税处理

| 投资方式 | 符合两个条件,可以不确认收入,企业应按公允价值确定该项资产的计税基础两个条件是:①合同、协议约定作资本金(包括资本公积)投入②在会计上已作实际接受投资处理的 |

| 非投资方式 | 应按公允价值计入收入,计算缴纳企业所得税,同时按公允价值确定该项资产的计税基础 |

【总结】政府投入认接收价值,股东投入认公允价值。

三、企业所得税税前扣除范围

包括成本、费用、税金、损失和其他支出。

(一)扣除项目

1.成本:包括销售成本、销货成本、业务支出以及其他耗费。即销售商品、提供劳务、转让固定资产、无形资产(包括技术转让)的成本。

2.费用:期间费用(销售费用、管理费用和财务费用)。

3.税金

| 计入税金及附加 | 房产税、车船税、城镇土地使用税、印花税、消费税、城建税、教育费附加和地方教育附加、出口关税、资源税、土地增值税(房开企业) |

| 计入相关资产的成本 | 车辆购置税、契税、进口关税、耕地占用税、不得抵扣的增值税 |

| 通过损失扣除 | 购进货物发生非正常损失的增值税进项税额转出 |

| 不得税前扣除的税金 | 企业所得税、可以抵扣的增值税、企业为职工负担的个人所得税 |

4.损失,指企业在生产经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,呆账损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。

(1)损失按减除责任人赔偿和保险赔款后的余额扣除。(净损失)

(2)已做损失处理的资产以后年度又全部或部分收回时,应计入当期收入。

5.扣除的其他支出:除了成本、费用、税金、损失外,企业在生产经营活动中发生的与生产经营活动有关的、合理的支出。

(二)扣除项目及其标准

基本原则:在扣除项目上,会计和税法不一致时,凡没有超过税法规定的税前扣除范围和标准的,可按企业实际会计处理确认的支出,在企业所得税前扣除,计算其应纳税所得额。

1.工资、薪金支出

(1)企业发生的合理的工资、薪金准予据实扣除。

(2)何为“合理的工资薪金”?

①按照股东大会、董事会、薪酬委员会或相关管理机构制定的工资、薪金制度规定实际发放给员工的工资、薪金。

②税务机关在对工资、薪金进行合理性确认时,可按以下原则掌握:

a.企业制定了较为规范的员工工资、薪金制度;

b.企业所制定的工资、薪金制度符合行业及地区水平;

c.企业在一定时期所发放的工资、薪金是相对固定的,工资、薪金的调整是有序进行的;

d.企业对实际发放的工资、薪金,已依法履行了代扣代缴个人所得税义务;

e.有关工资、薪金的安排,不以减少或逃避税款为目的。

(3)属于国有性质的企业,其工资、薪金,不得超过政府有关部门给予的限定数额;超过部分,不得计入企业工资、薪金总额,也不得在计算企业应纳税所得额时扣除。

(4)工资薪金总额,是指企业按照有关规定实际发放的工资薪金总额,不是应该支付的职工薪酬,不包括企业的三项经费和五险一金。(三项经费的计提基数)

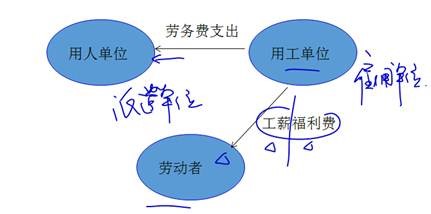

(5)企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,按规定扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

(6)企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除;

①按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;

②直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

2.职工福利费、工会经费、职工教育经费

| 项目 | 准予扣除的限度 | 超过部分处理 |

| 职工福利费 | 工资薪金总额14% | 不得扣除 |

| 工会经费 | 工资薪金总额2% | 不得扣除 |

| 职工教育经费 | 工资薪金总额8% | 准予结转扣除 |

(1)企业职工福利费的范围

①为职工卫生保健、生活等发放或支付的各项现金补贴和非货币性福利;

②企业尚未分离的内设集体福利部门所发生的设备、设施和人员费用;

③职工困难补助,帮扶基金;

④离退休人员统筹外费用;

⑤按规定发生的其他职工福利费。

(2)软件生产企业发生的职工教育经费中的职工培训费(不是全部的职工教育经费),全额扣除;其余部分按8%比例扣除。

(3)核力发电企业为培养核电厂操纵员发生的培养费用,作为企业的发电成本在税前扣除。

3.社会保险费

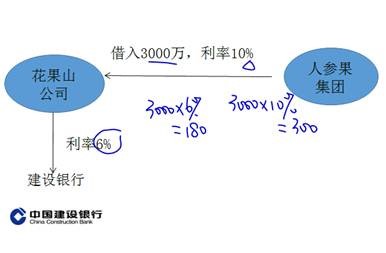

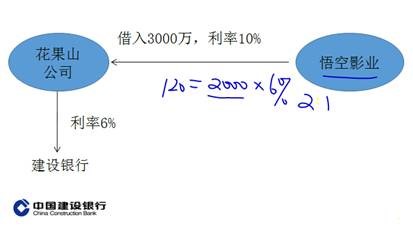

假定:两个公司间无关联方关系

【思考】税法上允许扣除的利息是多少?

税法利息:180万VS会计利息:300万

续表1

| 项目 | 原则 | 税务处理 |

| (3)关联方借款利息处理 | 利率制约+本金制约 | 1.企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除2.债权性投资与权益性投资的比例:金融企业(5:1),其他企业(2:1) |

假定:两个公司间有关联方关系

【思考】假定花果山公司权益性融资1000万,税法上允许扣除的利息是多少?

税法利息:120万VS会计利息:300万

【解释1】关联企业利息支出税前扣除特例:

1.企业如果能够按照税法及其实施条例的有关规定提供相关资料,并证明相关交易活动符合独立交易原则的;

2.该企业的实际税负不高于境内关联方的;

其实际支付给境内关联方的利息支出,在计算应纳税所得额时准予扣除。

【解释2】企业同时从事金融业务和非金融业务,其实际支付给关联方的利息支出,应按照合理方法分开计算;没有按照合理方法分开计算的,一律按其他企业的比例计算准予税前扣除的利息支出。

续表2

(5)投资未到位的利息支出税务处理

企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。(防止资本弱化)

5.借款费用(包括借款、发行债券、取得贷款、吸收保户储金等方式融资发生的合理的费用支出)

6.汇兑损失

汇兑损失,除已经计入有关资产成本(不能重复扣除)以及与向所有者进行利润分配(不符合相关性)相关的部分外,准予扣除。

| 科目 | 老师 | 日期 | 时间 | 备注 |

| 初级实务 | 苹果老师 | 12月20日 | 20:00-21:30 | 预约直播 |

| 注会 | 冰冰老师 | 12月20日 | 20:00-21:00 | 预约直播 |

| 初级 | 大王老师 | 12月20日 | 20:00-21:00 | 预约直播 |

| 财管 | 苹果老师 | 12月20日 | 20:00-21:30 | 预约直播 |

| 会计实务 | 杨子老师 | 12月21日 | 20:00-21:00 | 预约直播 |

| 经济法 | 蒲公英老师 | 12月22日 | 20:00-21:00 | 预约直播 |

考呀呀温馨提示:由于税务师考试政策、内容不断变化与调整,考呀呀会计网校提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!

考呀呀

官方微信号

考呀呀APP

在线做题

微信扫一扫

加老师微信,备注领资料,免费领取